尚德陷43亿骗局 政府或让国企接手避免其破产

7月30日,国内光伏巨头尚德发布公告称对公司投资的环球太阳能基金管理公司(GSF)相关方提供的反担保展开调查,初步结果显示,该笔总额达5.6亿欧元的反担保系GSF伪造,导致的结果是尚德将承担一切GSF向国开行融资所产生的风险。

而此事可能导致尚德出售GSF80%股权的计划受阻,从而危及尚德将在2013年3月到期的一笔价值的5.41亿美元的海外可转债还款计划。另外,这一事件也可能导致尚德资产负债表里巨大的漏洞需要填补。

为此美国一家投行Maxim Group的分析师8月1日给予尚德电力“卖出”评级,并把尚德股票的目标价由0.5美元下调至0美元。上述分析师称:“尚德唯一的办法是破产重组,而它的股票分文不值。”

而尚德的股价也已从2008年1月3日90美元/股的巅峰,暴跌至8月1日的1.02美元/股,跌去约98.87%市值。

但尚德显然没有为他们即将到期的可转债放弃努力,在7月30日的电话会议中,尚德首席财务官David King表示尚德一方面正在积极寻求银行合作伙伴的帮助,以求获得更多额外融资额度,另一方面,尚德还在寻求在国内发债的可能性。

其实,此前江西赛维和英利都已经试水银行间债券市场,去年年末赛维曾成功注册了30亿元的中期票据,并已先行发行5亿元,而今年五月,英利也发行了15亿人民币的中期债券,两者的主承销商为民生银行和国开行。一位购买了尚德海外债券的瑞士投资机构内部人士告诉记者,不排除债权银行通过发债融资的方式向尚德伸出援手的可能。

记者8月1日连线尚德投资总监张建敏,其表示对所有和GSF相关问题均表示沉默。

海外投行唱空

Maxim Group做出判断的理由是:尚德5.41亿美元负债将在2013年3月到期,而尚德目前银行现金不够,自有现金流为负,无法偿还债款。

记者查阅该发债说明书发现,2008年3月,尚德发行了总额为5.75亿美元的可转债,利率为3%,至2013年3月到期。

而目前这笔可转债的价格是45美分,年化收益率159%,跌幅已经超过一半。显示投资者对于尚德的信心也持续下降。

此外,Maxim认为近期尚德陷入GSF担保欺诈事件会造成尚德资产负债表里巨大的漏洞需要填补。对此,i美股分析师向记者解释,GSF给尚德带来了巨大的账面利润,和客观的组件销售,一旦其出现问题,尚德的财务报表将受到严重打击。

记者8月1日上午致电张建敏时,其表示已经留意到这条新闻,并不想对此做出评价,并称尚德不会对此发布公告。

HIS分析师顾理旻告诉记者,Maxim并不是一家评级机构,而只是一家海外投行,其发布的分析报告只代表分析师自己的观点。这家投行在美国的规模并不算大,所以其研报的影响力可能有限。

但唱空尚德的分析师显然不只有Maxim一家,纽约Jefferies Group Inc.分析师Jesse Piche甚至认为尚德永远不可能偿还其债务,并称呼尚德为投资商资金的守财奴。他同时建议投资者抛售该公司股票,永远不要买入。

据彭博编纂的数据显示,28位分析师中有18位将尚德的股价评级定为“售出”,10位将其股价评级定为持有。

如何突出重围

在美国投行的一片唱空声中,尚德在积极寻求自救路径,而此刻,国内的支持成为了尚德的希望。

在7月30日的电话会议中,尚德CEO表示,首先,该担保被骗事故不会影响到尚德的日常业务,尚德仍然致力于为市场提供良好的产品。其次,尚德的调查显示,这起涉嫌的欺诈事件是来自外部的人士所为,而不是尚德内部的管理问题。而最重要的是,尚德正在与各大银行合作伙伴谈判,这次事件不会给我们的银行业务关系产生重大影响。

而尚德目前也已经任命其CFO David King来领导此次调查。

而David King也表示,2009年的全球流动性和信贷危机导致GSF很难获得长期信贷,所以GSF开始寻求欧洲以外的信贷来源。2009年中旬,GSF与国开行进行谈判,使其成为GSF潜在贷款人。

而发现担保被欺诈事件后,尚德也在第一时间与国开行取得联系,考虑到这笔担保仅仅发生在GSF和尚德之间,所以并不会影响国开行对GSF的银行信贷,也不会影响到尚德与银行间的信贷关系。

在电话会议中David King也坦言,这笔股权转让的费用是尚德拿来偿还2013年将要到期的海外可转债中非常重要的一部分,尚德也在寻求其他的融资方案来解决可转债的问题。

首先,尚德正在和银行合作伙伴商讨可以使用的信贷额度,以期为尚德提供额外的资金。

其次,尚德也正在积极寻求中国本地的债券发行。相信在未来几个月内便会有消息。

上述瑞士投资机构内部人士告诉记者,国开行对于民营企业的发债已有先例,英利能源(中国)有限公司于2012年5月发行总面值15亿元人民币的无担保中期票据。

资料显示,15亿票据为一次性发售,包括面值为3亿元人民币的5年期中期票据和面值为12亿元人民币的3年期中期票据。国开行为此次票据发行主承销商,承销方式为主承销商余额包销。

上述瑞士投资机构内部人士表示,对于尚德也会通过国开行发行中期票据的猜测只是根据英利案例所做的估计。从国开行在光伏行业中的一贯投入来看,该人士预计尚德如果发债的话,规模会在15亿-20亿元。他甚至怀疑尚德和国开行的谈判已经开始。

资料显示,国开行2010年对于尚德的授信额度为5年500亿元,而一位业内分析师告诉记者,民企在国开行获得发债需要通过地方政府的运作,故尚德的命运可能也会与赛维殊途同归。

而彭博社、Forbes.com 7月31日报导,卷入5.6亿欧元骗局的无锡尚德(Suntech Power Holdings Co. Ltd.)目前有约5.41亿美元的公司债券即将在今(2012)年3月到期,而该公司恐怕难以得到华尔街的任何帮助。甫于7月30日大跌14.65%的尚德ADS 7月31日续挫15.67%,收1.13美元,创下历史收盘新低。

Maxim Group LLC分析师Aaron Chew表示,尚德表示并未确认5.6亿欧元(6.89亿美元)德国公债是否存在,让美国投资人对尚德的信心尽失。Chew将尚德的目标价由0.50美元一口气降至0美元,并将投资评等维持在“卖出”。

尚德7月30日发布新闻稿宣布,该公司可能成为了诈骗事件的受害者。根据新闻稿,该公司决定卖出环球太阳能基金(Global Solar Fund, S.C.A., Sicar;简称GSF)80%股权时发现了这起事件。

尚德在2010年5月为GSF投资的公司担保了5.542亿欧元的贷款(借自中国国家开发银行),并且获得GSF第三方投资者GSF Capital Pte Ltd.提供的5.6亿欧元德国公债作为反担保品。不过,尚德在决定出售GSF股权时发现,这些德国公债恐怕根本就不存在,而出售GSF股权乙事也随之停摆。

Chew表示,尚德无法出售GSF股权回收资金,可能需要大陆官方插手干预才能避免破产的命运。他说,大陆政府应该会透过国营机构采取某种收购行动,因为大陆并不希望尚德倒闭。不过,目前尚德完全没有偿债能力,需要进行资金重整。

提交

直播定档!见证西门子与中科摩通联手打造汽车电子智能制造新范式

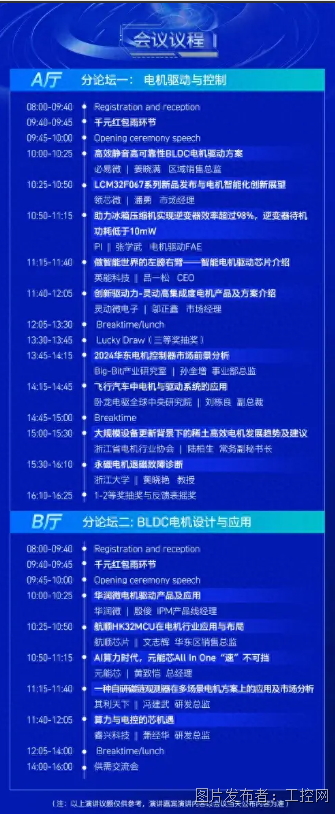

重磅议程抢先看|揭秘行业热点,引领技术潮流

光亚论坛·2024 智能产业聚合高峰论坛举办!

新讯受邀参加华为Redcap产业峰会,并荣获RedCap生态合作奖!

2024年斯凯孚创新峰会暨新产品发布会召开,以创新产品矩阵重构旋转

投诉建议

投诉建议